はじめに

個人で行う株式投資の場合、配当を受け取ったときと株式を売却したときに税金がかかってきます。投資信託の場合は、収益分配金を受け取ったときと投資信託を中途換金したとき、または投資信託が償還されたときに税金がかかってきます。

この際の税金の取扱いは、株式投資信託か公社債投資信託かによって大きく異なってきます(以下の説明では、取扱いが一般的ではない外国投資信託および私募投資信託を除きます)

公募公社債投資信託の場合

公社債投信とは株式を一切組み入れず公社債中心に運用する投資信託です。

MMF(マネーマネジメントファンド)・MRF(マネーリザーブファンド)や中期国債ファンドなどがこれに該当します。課税関係は預金とほぼ同じ内容で簡単です。収益分配金、解約時・償還時の元本超過額に対して20%の源泉分離課税となり申告は不要です。

公募株式投資信託の場合

(収益分配金を受け取ったとき)

配当所得として分配金に対し10%の源泉徴収となります。ただし、元本の払い戻し部分に該当する特別分配金についての課税はありません。また、株式の配当金と同じで、配当控除による還付を目的に確定申告することは可能です。

(中途換金したとき)

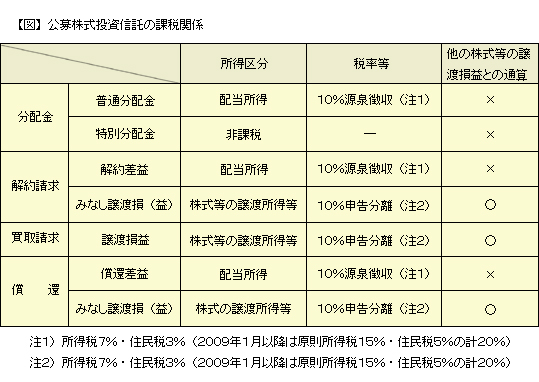

株式投資信託を中途で換金した場合の課税関係は、かなり複雑です。下図をご参考ください。

投資信託の中途換金には販売会社である証券会社などに買取ってもらう「買取請求」と販売会社を通じて投資信託を中途換金する「解約請求」の二つの方法があります。

(1)買取請求の場合

株式を売却した場合と同様の取扱いになります。すなわち、株式等の譲渡所得として10%の申告分離扱いとなり、確定申告が必要となります(源泉徴収される特定口座内での取扱いの場合を除く)。また、確定申告することで他の株式投資信託や株式の損益との通算や3年間の損失の繰越控除が可能です。

(2)

解約請求の場合

中途換金により生じた利益は配当所得扱いとなり、10%の源泉徴収となります。確定申告を行なう必要はありませんが、配当控除等を目的とする確定申告は可能です。ただし、他の株式投資信託の損や株式の損との通算はできません。一方、中途換金により生じた損失は株式等の譲渡所得(損失)とみなされ、確定申告することで他の株式投資信託や株式の損益との通算や3年間の損失の繰越控除が可能です。

(3)

「買取請求」と「解約請求」は多くの投資信託で選択可能です。

中途解約で生じた利益と他の株式等の譲渡損とを損益通算をする場合は「買取請求」をしなければならないことに充分注意してください。

(償還になったとき)

株式投資信託が償還となった場合は、前段2の解約請求の場合と同様の取扱いとなります。

最後に

投資信託というと、どうしても利回りやリスクに目がいきがちです。しかし、税金も運用での重要な要素です。すでに投資信託を購入された方、これから購入予定の方、もう一度その投資信託にかかる税金について証券会社や税理士等の専門家を交えてのご検討をお勧めします。

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) パナソニック 薄型火災警報器 けむり当番 SHK48455K

パナソニック 薄型火災警報器 けむり当番 SHK48455K