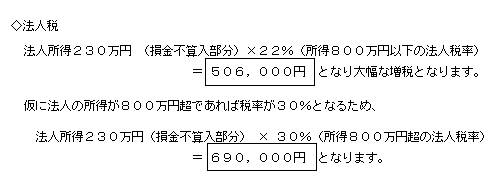

18年度の税制改正による「同族法人の役員給与の一部損金不算入制度」の創設の概要や対象となる法人については、以前お伝えいたしましたが、今回はこの「役員給与の一部損金不算入制度」の適用による増税のしくみ、また適用が除外される要件等について具体的に解説いたします。

そもそもなぜこのような制度が創設されたのか?

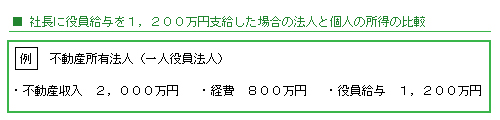

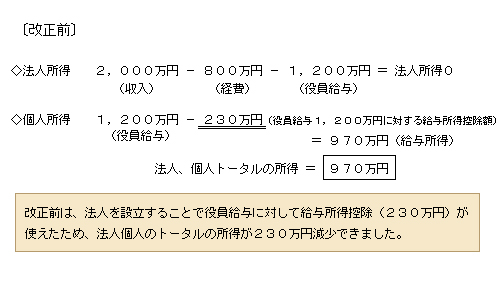

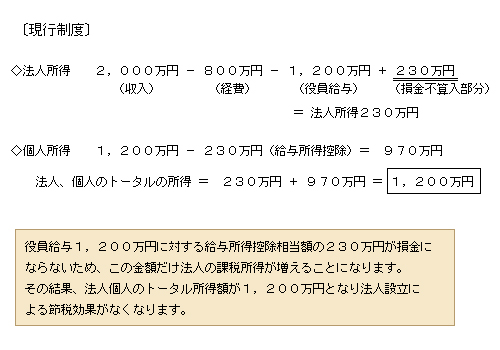

18年5月1日から施行の新会社法により資本金1円で株式会社が設立できたり、役員の数についても取締役一人で会社の設立が可能になったことから個人事業者の法人成りが急増することが予想されます。個人事業者から法人成りをする事により、支払った役員給与に対して「給与所得控除」が使える事が法人成りの最大の節税メリットであったわけですが、「役員給与の一部損金不算入制度」の創設により法人成りによる節税に規制をかける事となりました。

[適用の除外]

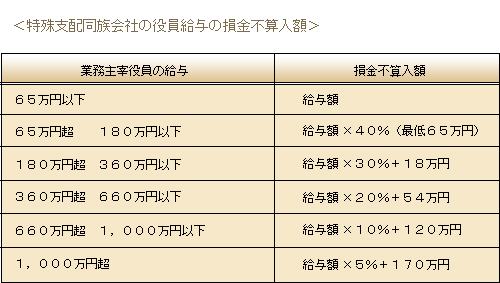

損金不算入は同族会社の基準の所得金額が一定額以下の場合には適用しないこととされており、次の2つの場合には、損金不算入は適用されないこととなっています。

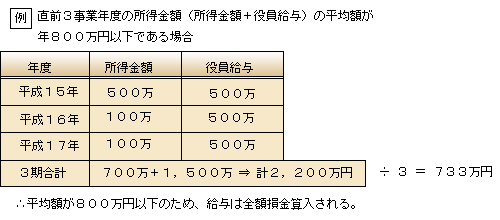

1直前3事業年度の所得金額(所得金額+役員給与)の平均額が年800万円以下である場合

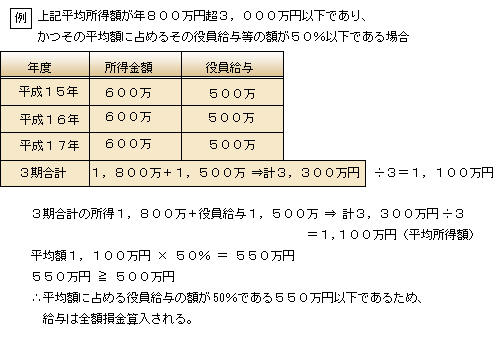

2上記平均額が年800万円超3,000万円以下であり、かつその平均額に占めるその役員給与等の額が50%以下である場合

具体的な事例については、以下のとおりです。

【まとめ】

出資者=主宰者である「一人同族法人」については「役員給与の一部損金不算入」制度の適用があると考えて間違いがなさそうです。ただし、本紙の適用除外の計算例にあるように、所得の低い法人についてはこの制度の影響はないものと思われます。

法人の課税所得が例年2,000万円を超える企業については直前3年以内の平均額による計算を行い、場合によっては役員給与額の見直し等を検討する必要があります。

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) パナソニック 薄型火災警報器 けむり当番 SHK48455K

パナソニック 薄型火災警報器 けむり当番 SHK48455K